(CEO-Talk.vn) – Báo cáo cập nhật của S&I Ratings dựa trên cơ sở dữ liệu của 27 ngân hàng thương mại cho thấy bức tranh ngành ngân hàng Việt Nam đang bước vào giai đoạn tăng trưởng mạnh về tín dụng, song song với những biến động về chất lượng tài sản, biên lãi ròng cũng như nguồn vốn.

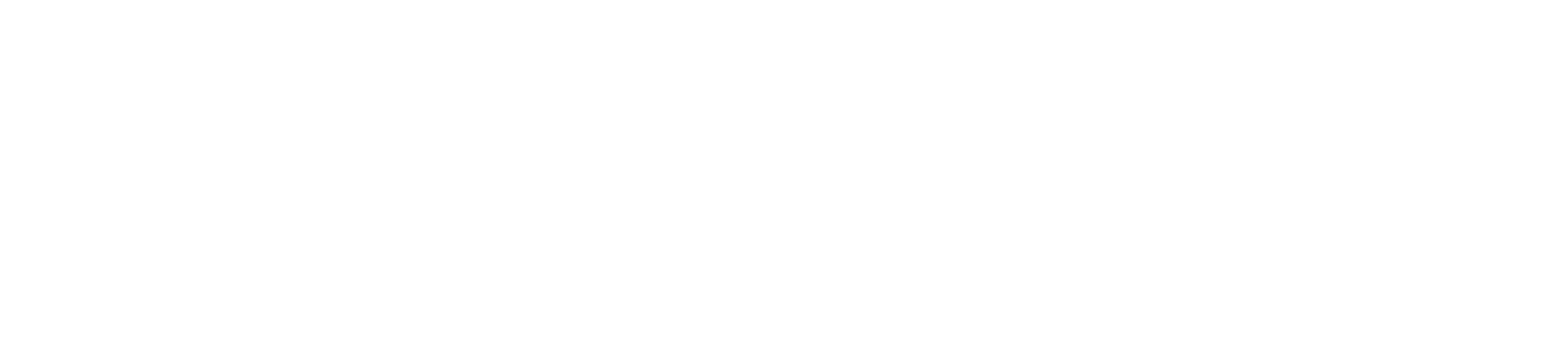

Tín dụng tăng 9,9%, mức cao nhất từ 2012

Đến cuối tháng 6.2025, dư nợ tín dụng toàn hệ thống tăng 9,9% so với đầu năm – mức cao nhất trong hơn một thập niên. Động lực chính đến từ khối ngân hàng TMCP tập trung vào nhóm khách hàng doanh nghiệp, với ghi nhận mức tăng vượt trội lần lượt: VPBank (+18,7%), HDBank (+15,3%), NAB (+14,7%), MSB (+13,5%), SHB (+12,9%) và MBBank (+12,3%)…

Ngược lại, ở nhóm ngân hàng quốc doanh và một số ngân hàng bán lẻ, mức tăng khiêm tốn hơn: BIDV (+6,1%), Vietcombank (+7,3%), ACB (+9,2%), OCB (+8,8%) và BVB (+6,5%).

Xét theo lĩnh vực, dư nợ cho vay sản xuất, xây dựng, thương mại – dịch vụ tăng đều. Dư nợ cho vay thương mại tính từ đầu năm tăng đáng kể tại MBB (+33.000 tỉ đồng), LPB (+22.000 tỉ) và VPB (+21.000 tỉ).

Tuy nhiên, tỷ trọng giải ngân bất động sản và dịch vụ tài chính tăng nhanh ở một số ngân hàng, đóng góp chính cho mức tăng trưởng toàn hệ thống. Dữ liệu cho thấy, so với cuối năm 2024, dư nợ cho vay đầu tư bất động sản tăng mạnh ở SHB (+41.000 tỉ), Techcombank (+40.000 tỉ) và MBBank (+21.000 tỉ). Cho vay tại các công ty chứng khoán cũng tăng đáng kể như NAB, VPB, VBB và VIB.

Báo cáo nhận định: “Ngân hàng Nhà nước đã nới hạn mức tín dụng cho những ngân hàng đã sử dụng hết 80% quota từ đầu năm, tạo dư địa để toàn ngành có thể đạt mục tiêu tăng trưởng tín dụng 16%, một số ngân hàng lớn được dự báo có thể tăng 25-30% cả năm.”

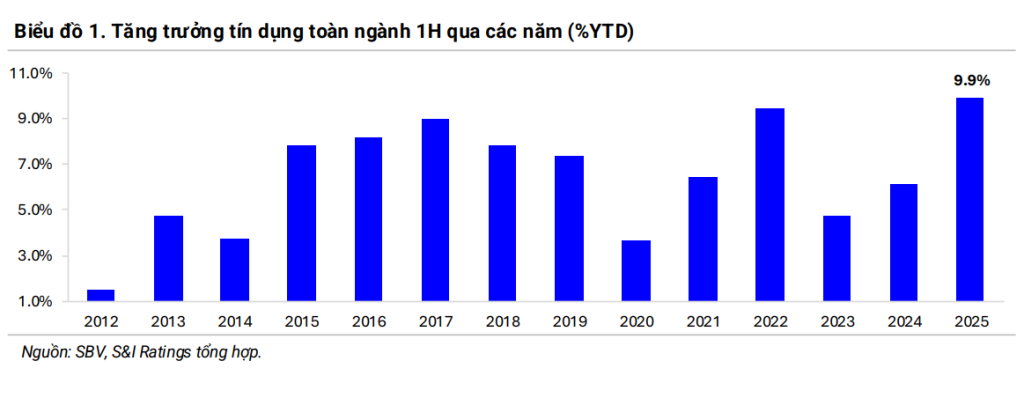

Chất lượng tài sản cải thiện nhưng phân hóa theo quy mô

Dữ liệu cho thấy, tính đến cuối quý II, tỷ lệ nợ nhóm 2 giảm còn 1,24% – so với 1,61% quý I – mức thấp nhất của ba năm. Nợ xấu cũng giảm xuống 2,03%, nhờ hai yếu tố: tín dụng tăng mạnh đã kéo giảm tỷ lệ nợ xấu trên dư nợ cho vay và hoạt động xử lý nợ xấu đạt 37.100 tỉ đồng – tăng đến 36% so với quý trước.

Xu hướng tích cực tập trung ở các ngân hàng TMCP lớn và vừa, ngược lại, ở một số ngân hàng nhỏ như BVB, PGB, VAB ghi nhận nợ xấu tăng trở lại, trích lập dự phòng giảm trong điều kiện chất lượng tài sản đang xấu đi.

Tỷ lệ bao phủ nợ xấu (LLR) toàn ngành quanh mức 80% – thấp hơn giai đoạn 2021–2022. Một số ngân hàng lớn (MBB, SHB, VPB) tăng cường trích lập dự phòng khi lợi nhuận cải thiện. Tuy nhiên, quy định tại Nghị định 86/2024/NĐ-CP về tài sản bảo đảm bằng bất động sản có thể tạo áp lực dự phòng trong trung hạn, đặc biệt với những ngân hàng có tỷ lệ nợ nhóm 5 cao.

S&I Rating nhận định, trong ngắn hạn, tỷ lệ nợ xấu có thể giảm nhẹ nhờ tín dụng tăng nhưng về dài hạn, tăng trưởng tín dụng cao có thể tiềm ẩn rủi ro khi nợ xấu thường hình thành với độ trễ.

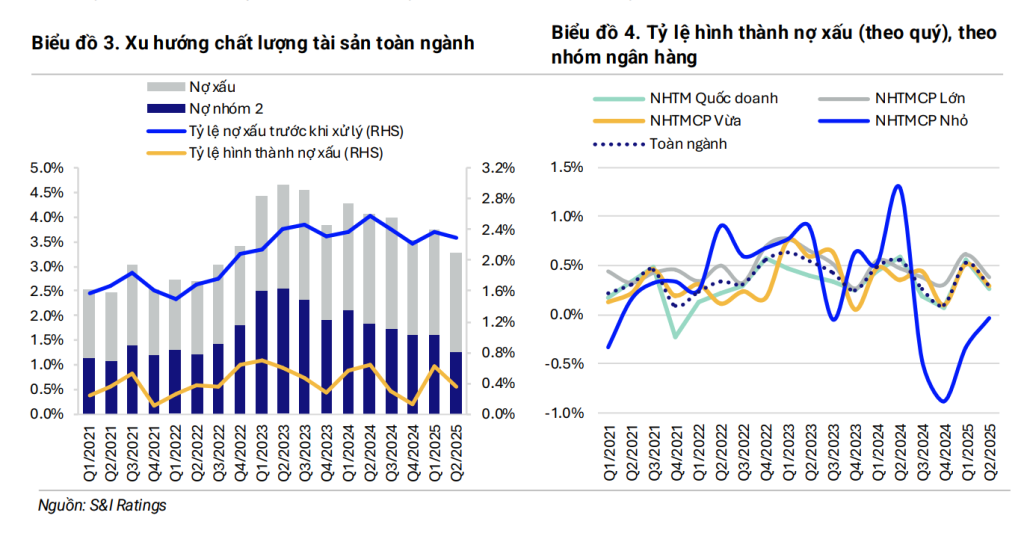

NIM chạm đáy, lợi nhuận ngân hàng dựa vào thu ngoài lãi

Dữ liệu cho thấy biên lãi ròng toàn ngành giảm còn 3,18% trong quý II – từ mức 3,31% của quý I – và thấp nhất kể từ năm 2018. Sức ép biên lãi ròng chịu áp lực từ ba yếu tố:

1. Lãi suất cho vay giảm 60 điểm cơ bản so với cuối 2024 theo định hướng của Ngân hàng Nhà nước.; 2. Chi phí vốn tăng 25 điểm do ngân hàng huy động kỳ hạn dài; và 3. Các gói vay ưu đãi ở khối quốc doanh kéo theo áp lực giảm lãi suất cho vay ở khối ngân hàng TMCP.

Tuy nhiên, lợi nhuận toàn ngành vẫn được hỗ trợ nhờ thu nhập ngoài lãi tăng 26% so với cùng kỳ năm trước, vượt xa mức tăng 8,5% của thu nhập lãi thuần. Đáng chú ý, việc thu hồi nợ xấu tăng hơn gấp đôi (+108%) nhờ thị trường bất động sản hồi phục.

Bên cạnh đó thu từ mua bán chứng khoán cũng tăng 77% so với cùng kỳ, trong khi thu từ phí dịch vụ chỉ tăng 2,9% và ngoại hối tăng nhẹ 4,8%.

“NIM có thể tạo đáy vào cuối năm 2025, khi tín dụng bước vào giai đoạn cao điểm, hỗ trợ lợi suất cho vay. Tuy nhiên, áp lực huy động vốn để đáp ứng nhu cầu tín dụng vẫn còn, khiến sự phân hóa lợi nhuận giữa các ngân hàng ngày càng rõ nét,” báo cáo nhận định.

————————————————————————-

Đọc thêm>>

SSI cập nhật diễn biến dòng vốn đầu tư toàn cầu tháng 1.2025

Máy tính lượng tử sẽ định hình tương lai ngân hàng

Dấu ấn dòng vốn ASEAN vào thị trường bất động sản Việt Nam

5 năm EVFTA: Gần 300 tỉ USD thương mại và tầm nhìn chiến lược EU – Việt Nam

SSIAM và TCBS hợp tác đưa quỹ mở đến nhà đầu tư cá nhân