(Ceo-talk.vn) Đây là lần đầu tiên Việt Nam áp dụng cơ chế sandbox cho lĩnh vực tài chính, cho phép triển khai các mô hình công nghệ tài chính (fintech) mới, bao gồm cho vay ngang hàng (P2P Lending), chấm điểm tín dụng và chia sẻ dữ liệu qua giao diện lập trình ứng dụng mở (Open API) – dưới sự giám sát chặt chẽ của cơ quan quản lý, nhằm đánh giá tính hiệu quả, rủi ro và khả năng áp dụng thực tiễn, trước khi hoàn thiện hành lang pháp lý chính thức.

Thời gian thử nghiệm tối đa 2 năm, phạm vi rõ ràng

Theo Nghị định 94, thời gian thử nghiệm cho mỗi giải pháp fintech tối đa 2 năm, có thể xem xét gia hạn. Việc thử nghiệm chỉ được phép thực hiện trong lãnh thổ Việt Nam, không triển khai xuyên biên giới.

Các tổ chức được phép tham gia bao gồm tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (trừ dịch vụ cho vay ngang hàng), các công ty fintech và một số cơ quan nhà nước có liên quan. Việc xét duyệt hồ sơ tham gia cơ chế thử nghiệm phải đảm bảo tính công khai, minh bạch và khách quan, dựa trên tiêu chí cụ thể do Ngân hàng Nhà nước ban hành.

Cho vay ngang hàng được giám sát chặt chẽ

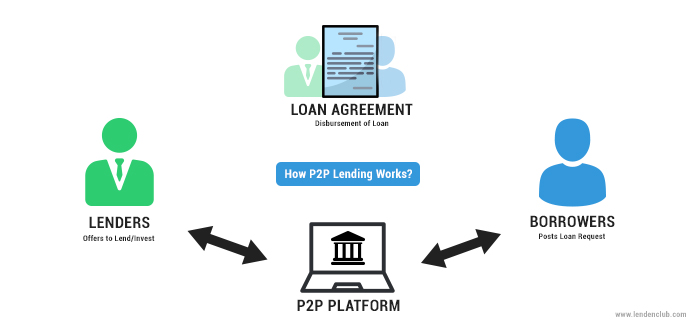

Trong ba giải pháp được thử nghiệm, cho vay ngang hàng là lĩnh vực được đặc biệt lưu ý do tính chất nhạy cảm về tín dụng và rủi ro cao nếu không kiểm soát tốt. Việc đưa P2P Lending vào cơ chế thử nghiệm có kiểm soát được kỳ vọng sẽ góp phần minh bạch hóa mô hình này, đồng thời hạn chế các rủi ro cho người tiêu dùng và hệ thống tài chính.

Theo quy định, các công ty cho vay ngang hàng:

Chỉ được hoạt động trong phạm vi ghi rõ tại giấy chứng nhận do Ngân hàng Nhà nước cấp;

Không được hợp tác với các công ty cầm đồ;

Không được cung cấp biện pháp bảo đảm cho khoản vay;

Không hoạt động với tư cách là khách hàng trên chính nền tảng của mình;

Không triển khai các hoạt động kinh doanh khác ngoài nội dung thử nghiệm.

Ngân hàng Nhà nước cũng khẳng định pháp luật hiện hành chưa có quy định điều chỉnh hoạt động cho vay ngang hàng. Việc thử nghiệm không đồng nghĩa với việc công nhận mô hình P2P Lending là hợp pháp khi chưa có luật cụ thể điều chỉnh.

Kết quả từ quá trình thử nghiệm sẽ là cơ sở quan trọng để cơ quan chức năng nghiên cứu, hoàn thiện hệ thống pháp lý phù hợp trong tương lai.

Đặt nền móng cho khung pháp lý fintech

Mục tiêu của cơ chế sandbox là tạo môi trường thử nghiệm linh hoạt để đánh giá đầy đủ rủi ro, chi phí và lợi ích của các giải pháp fintech. Qua đó, Chính phủ hướng tới xây dựng hệ sinh thái tài chính số hiện đại, mở rộng khả năng tiếp cận dịch vụ ngân hàng cho người dân và doanh nghiệp với chi phí thấp, minh bạch và hiệu quả hơn.

Các tổ chức tham gia thử nghiệm không mặc nhiên được công nhận đủ điều kiện kinh doanh khi bước vào giai đoạn thương mại hóa. Nếu muốn tiếp tục hoạt động sau thử nghiệm, doanh nghiệp phải tuân thủ đầy đủ quy định của pháp luật hiện hành.

Việc triển khai sandbox được kỳ vọng sẽ giúp Việt Nam rút ngắn khoảng cách pháp lý với các nước đã phát triển lĩnh vực fintech, nơi sandbox là công cụ chiến lược để hỗ trợ đổi mới sáng tạo và kiểm soát rủi ro tài chính.

Theo số liệu của Ngân hàng Nhà nước, năm 2024 thanh toán không dùng tiền mặt đạt hơn 17 tỉ giao dịch với tổng giá trị khoảng 280 triệu tỉ đồng – tăng hơn 120% so với cùng kỳ. Năm 2023, riêng mảng P2P cả nước có hơn 100 công ty hoạt động – bao gồm cả chính thức và đang thử nghiệm.

Theo báo cáo Fintech In Asean Report, tính đến cuối năm 2022, có 263 công ty hoạt động trong lĩnh vực fintech tại Việt Nam. Trong đó có 81 công ty cung cấp dịch vụ thanh toán; 42 công ty hoạt động trong mảng P2P Lending, 31 công ty hoạt động trong mảng blockchain/crypto…

Báo cáo của Mordor Iintelligence ước tính quy mô thị trường Fintech Việt Nam tính theo giá trị giao dịch sẽ tăng từ mức 39,02 tỉ USD năm 2024 lên 72,24 tỉ USD vào năm 2029, với tốc độ CAGR là 13,11% trong cả giai đoạn 2024-2029.

————————————

Đọc thêm>>

Khung pháp lý phát triển công nghệ tài chính

Ngân hàng số – từ đổi mới đến cách mạng

BlockStar 2025 chính thức khởi động chương trình ươm tạo Web3 tại Việt Nam

Thách thức tài chính số Việt Nam

Ngân hàng thích nghi thế nào với công nghệ số?